Avantages et possibles inconvénients d’une monnaie unique

L’adoption d’une monnaie unique a de nombreux avantages parmi lesquels la disparition des coûts de transactions (plus de coûts liés au change), une stabilité des prix, une meilleure coordination face aux chocs symétriques (qui frappent un ensemble de pays ou de secteurs avec la même force) ainsi qu’une meilleure efficacité de la politique budgétaire. Les échanges de biens et de services sont donc facilités, tout comme les investissements, tandis que face à un choc symétrique, un choix commun de la réponse à apporter en démultiplie les effets et que les politiques budgétaires accommodantes ne courent plus (ou moins) le risque de voir leurs investissements ne servir que la croissance à l’étranger, l’éviction de la croissance par les importations étant ainsi diluée.

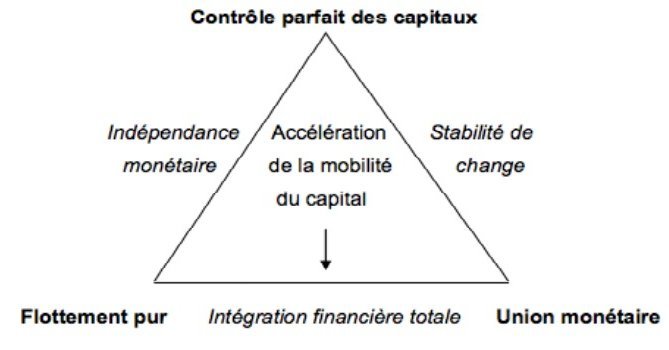

Cependant si les conséquences de l’adoption d’une monnaie unique se limitaient à ces effets bénéfiques, l’euro ne serait pas l’objet de critiques si vives. Il est vrai que l’adoption de toute monnaie unique se double d’effets potentiellement délétères : la perte du levier monétaire et de la flexibilité du taux de change. Ces deux instruments étant des outils de stabilisation macroéconomique.

Pourtant, ce taux de change irrémédiablement fixe n’est pas toujours synonyme de perte de compétitivité. La perte du contrôle des changes et de l’instrument monétaire n’est coûteuse que dans un contexte de rigidité des prix et des salaires et de chocs asymétriques (qui créent des divergences d’évolution entre secteurs ou pays). C’est à dire si la perte de flexibilité sur le taux de change ne peut être compensée par celle des prix et des salaires. Dans ce cas, l’absence de possibilité d’une dépréciation de la monnaie est dommageable, car la balance commerciale de ce pays pourrait profiter d’une dévaluation : la baisse du volume des importations et la hausse de celui des exportations surpassant le renchérissement des importations*.

Les critères d’une zone monétaire optimale

C’est là qu’intervient la théorie de la Zone Monétaire Optimale, dont les critères rendent à la fois les économies moins vulnérables aux chocs asymétriques, en minimisent le coût économique et accroissent la possibilité de solidarité entre Etats. Ces critères sont l’intégration économique et commerciale, la mobilité des facteurs de production (capital et travail), la similarité des économies et la coordination budgétaire (péréquation et intégration fiscale).

L’intégration économique et commerciale est en effet un rempart contre les chocs asymétriques, car un tel choc dans un pays a un effet négatif dans l’autre via la baisse des échanges (effondrement de la demande). La mobilité du travail permet de limiter l’effet négatif du chômage dans un des pays de la zone par la migration d’une partie de ces chômeurs dans un autre pays en meilleure santé économique. La similarité des économies évite également qu’un choc sectoriel ne devienne un choc asymétrique (si des pays sont très spécialisés dans des secteurs différents). Les transferts et l’intégration fiscale enfin, permettent d´ajuster les impôts en fonction de la santé économique du pays et de créer un mécanisme de redistribution et d’assurance.

Etat des lieux de la zone euro : l’intégration économique et commerciale

L’intégration économique et commerciale est assez forte en zone euro, ce qui rend plus probable une symétrie des chocs. Cela peut se voir d’abord au niveau de la synchronisation des cycles d’affaires, c’est-à-dire de la corrélation entre les taux de croissance du PIB de la zone euro. Celle-ci est supérieure à celle entre la zone euro et le reste du monde et est, de plus, en augmentation. L’euro a en effet augmenté le commerce intra-européen (d’environ 10%). Cette zone n’a pas non plus connu de choc asymétrique durant sa première décennie d’existence.

La zone euro n’est pas pour autant devenue une zone monétaire optimale endogène, du moins sur ce point. Elle se distingue en deux groupes distincts : un coeur, fortement corrélé constitué de l’Allemagne, la France, de l’Autriche, et du Bénélux (Belgique, Luxembourg, Pays-Bas) et d’une sorte de « périphérie » formée par : l’Italie, l’Espagne, la Grèce, le Portugal, la Finlande... De plus, la synchronisation des cycles d’affaires des Etats de la zone euro est moindre qu’entre ceux des Etats-Unis d’Amérique. La crise actuelle qui révèle cet état de fait est cependant l’occasion de poursuivre l’intégration économique et commerciale de la zone, déjà en bonne voie vers une « ZMEO » : « Zone Monétaire Européenne Optimale ».

La mobilité des facteurs de production et la similarité des économies européennes

Malgré la liberté de circulation accordée aux citoyens européens, la mobilité du travail reste très faible entre les pays de la zone euro, très éloignée de celle entre les Etats des Etats-Unis. Dans ce dernier un choc récessif d’un Etat a pour conséquence une hausse de la migration et donc une baisse de l’emploi tandis qu’en Europe ce choc se traduit par une hausse du chômage et un maintien de l’emploi.

Cette faiblesse de la mobilité du travail peut s’expliquer par plusieurs facteurs : la barrière de la langue, de la culture, des coûts de migration... Auxquels s’ajoute un dernier facteur et non des moindres : la faible mobilité du travail même à l’intérieur des Etats européens. La mobilité des capitaux est, quant à elle, parfaite en zone euro, et ce, depuis l’Acte unique européen (1986). Les économies de la zone euro sont peu spécialisées (à l’exception notable de la Grèce), ce qui les protège relativement des chocs asymétriques, d’autant plus que le commerce intra-industriel constitue une part importante des échanges entre pays de la zone euro.

Intégration et transferts fiscaux

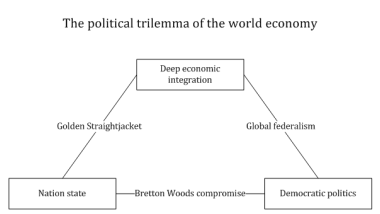

L’intégration fiscale entre Etats de la zone euro est loin d’être achevée, comme l’a pu le démontrer la crise. Il n’y a pas de solidarité fiscale et encore moins de fédéralisme. La raison donnée à cette absence de solidarité fiscale est l’aléa moral créé par ce dispositif. L’Etat, se sachant soutenu en cas de perte de revenu fiscal, pourra chercher à baisser cette fiscalité pour renouer avec la croissance, ne conservant que l’effet positif de la mesure (reprise), le déséquilibre des finances étant compensé par le mécanisme d’assurance. La contrepartie demandée à cette solidarité fiscale est donc le fédéralisme (au moins fiscal), auquel se refuse une grande partie des gouvernements de la zone euro, au nom de la « souveraineté fiscale ».

Les transferts fiscaux sont donc faibles au sein de la zone euro. Au niveau fédéral, il n’y a pas de politique fiscale contra-cyclique comme c’est le cas aux Etats-Unis où 10 à 40% de la baisse de revenu d’un Etat est compensée, à la fois par une hausse des transferts et par une baisse des impôts fédéraux. Le budget européen est très faible (1% du PIB en période faste) et en baisse (limitée il est vrai grâce aux efforts de nos parlementaires européens). De plus, ce budget se concentre en grande partie sur les fonds structurels et la Politique Agricole Commune (PAC).

La zone euro n’est donc pas encore une zone monétaire optimale même si certains (petits) pas ont été effectués en ce sens pour lutter contre la crise, comme le Mécanisme Européen de Stabilité financière (MES). Cette première structure de refinancement des dettes européennes, créé en 2012 et dotée d’une force de frappe d’un peu plus de 700 milliards d’euros est cependant bien insuffisante au regard de l’ensemble d’une dette européenne de 8500 milliards d’euros. Les eurobonds, présentés comme une solution possible à ce problème, semblent présenter un aléa moral bien trop important à cette étape de la construction européenne.

D’autres solutions partielles sont encore en chantier, comme l’Union Bancaire, comportant trois volets : un mécanisme de résolution unique des crises (le MRU ou SRM), un autre de surveillance unique (le MSU ou SSM) des banques de la zone euro dirigée par la Banque Centrale Européenne (BCE), ainsi qu’une garantie des dépôts commune. D’autres encore n’ont pas été mises en application jusqu’à présent. C’est le cas des OMT (Outright Monetary Transactions), dernière arme de l’arsenal de la BCE, solution temporaire possible et limitée aux problèmes de financement de certains pays. La Banque Centrale peut ainsi intervenir pour racheter de la dette d’Etat grâce à cet outil, suite à des négociations avec l’Etat concerné.

On peut également attendre des bénéfices secondaires de certains programmes européens comme ERASMUS ou Leonardo. Une plus grande mobilité du travail peut en effet accompagner la montée en puissance du sentiment européen, but intrinsèque de la mise en place de ces dispositifs. Tout comme un meilleur apprentissage des langues et des cultures de l’Union Européenne peut renforcer cette mobilité.

Si la zone euro n’est pas encore une Zone Monétaire Optimale, il n’y a pourtant pas lieu de s’inquiéter. Les Etats-Unis ne l’étaient pas non plus à leurs débuts, au XIXème siècle. Des améliorations ont été apportées à l’Union Économique et Monétaire au coeur de la crise ou sont en train de l’être et d’autres peuvent l’être encore tant sur le plan de l’intégration économique et commerciale que sur celui de la coordination budgétaire. Ces solutions pouvant être résumées en une seule, que j’appelle de mes vœux : le fédéralisme.

*c’est à dire si les conditions de Marshall-Lerner (dites des « élasticités critiques ») sont respectées.

1. Le 11 septembre 2013 à 04:52, par Xavier C. En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

Vous dites : l’absence de possibilité d’une dépréciation de la monnaie est dommageable, car la balance commerciale de ce pays pourrait profiter d’une dévaluation

La monnaie n’est pas un outil magique. La dévaluation monétaire n’apporte rien de positif sur le long terme, la France ou encore l’Italie peuvent en attester. Une monnaie forte n’est pas un frein ni à la croissance économique, ni à la prospérité.

Dévaluons... et que se passe-t-il pour les matières premières et en premier lieu gaz et pétrole ?

Aujourd’hui vous remarquerez que les pays qui reprennent et se réindustrialisent sont dans cette situation grâce à des coûts énergétiques en baisse (merci le gaz de schiste). Certes dans un contexte global qui défend la propriété privée et où le marché du travail est flexible (versus un éventuel code du travail rigide).

Vous dites : « La Banque Centrale peut ainsi intervenir pour racheter de la dette d’Etat grâce à cet outil, suite à des négociations avec l’Etat concerné. »

Ah... et comment la BCE rachète-t-elle de la dette ? En faisant fonctionner la planche à billet. Ce qui nourrit l’inflation et, surtout, la prochaine bulle.

Et après, quelle leçon en tirer ? Et bien les amis, dépensons et endettons-nous ! Ce sont les contribuables européens qui paieront la note d’une manière ou d’une autre (impôts, inflation...).

Vous faites bien de prendre exemple sur les USA.

Le gouvernement fédéral prit en charge les dettes contractées par les 13 colonies, puisque les dépenses étaient liées à la guerre d’indépendance qui concernait tous les Américains. Et quelques décennies plus tard, à nouveau, les États demandèrent au fédéral de rembourser leur dette... mais cette fois-ci ils essuyèrent un refus : leurs dettes avaient été contractées pour des dépenses locales et ne profitaient donc qu’à eux. Qu’ils assument donc seuls. Et certains firent défaut, ce qui porta un préjudice important au dollar et donc à tout le pays, MAIS, sur le long terme, des règles saines étaient posées. Et encore aujourd’hui, la dette de la Californie est assumée par les Californiens.

Ce que nous n’avons pas fait avec la Grèce. Ainsi, chaque année, nous renflouons la dette grecque contre de nouvelles promesses...

Pourquoi la dette de la grande Californie n’inquiète pas les gens quant à l’avenir du dollar, pourquoi la dette de la petite Grèce inquiète quant à l’avenir de l’euro ? La Californie peut bien faire faillite, il n’empêche que son économie continuera de tourner. Comme en Grèce.

Les créanciers évaluent un risque et c’est ce risque qui les rémunèrent. Il est illogique et injuste que ce soit les contribuables européens qui assument ce risque et que les créanciers engrangent les profits.

Idéalement, la Grèce devrait faire faillite. La faillite d’un État, ce n’est pas la faillite ni d’un peuple, ni de son économie. Et c’est pour ça qu’on devrait promouvoir le projet fédéraliste : même si la Grèce fait faillite, l’Europe serait là pour protéger les frontières (douane), l’intégrité territoriale (armée, diplomatie) et temporairement la sécurité (police, justice). L’Europe n’a rien d’autre à offrir, parce que ce ne sont pas ses oignons.

Quant aux histoires de chocs, je constate simplement que les pays qui interfèrent le moins dans leur économie et qui se bornent à faire respecter le droit sont ceux qui s’en sortent le mieux sur le long terme. Les grandes politiques monétaires ou industrielles ou économiques ne fonctionnent pas.

2. Le 13 septembre 2013 à 17:52, par Christelle Savall En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

Cher Xavier C,

Merci d’abord de l’intérêt que vous portez à mon article. Pour ce qui est de la dévaluation, je ne dis en aucun cas que c’est une solution miracle encore moins dans tout les cas, d’où mon choix de mots : « pourrait » et ce sous des conditions strictes, ce qui n’était pas le cas pour la Grèce. Pour ce qui est du rachat de dette, l’inflation est évidemment un risque, et il serait contre-productif de recréer une bulle, cependant le risque d’inflation aujourd’hui semble moins important que celui d’une spirale déflationniste. C’est donc une solution, mais elle ne doit pas être utilisée systématiquement d’où les termes de « possible » « temporaire » et « limitée ». La faillite d’un Etat n’est peut être pas celle d’un peuple mais elle a des conséquences très importantes sur la vie des citoyens (récession gigantesque, pauvreté, cf Argentine). De plus, les conséquences de la faillite d’un Etat de la zone euro sont délicates à prévoir, du fait de la spécificité de celle-ci. La Grèce a de toute façon déjà restructuré sa dette, mais si vous êtes pour recommencer, je peux le comprendre. Quant à votre théorie sur les chocs (comme quoi il ne vaut mieux pas intervenir), ceci est votre sensibilité économique, ce que je peux aisément comprendre, mais ce n’est pas la mienne.

3. Le 29 avril 2019 à 16:58, par hasna En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

En réponse à : Zone Monétaire Optimale : quels efforts à faire pour la zone euro ?

6. La mise en œuvre de l’union bancaire change-t-elle nécessairement le point de vue qu’on peut tenir sur la zone euro au regard de la problématique des zones monétaires optimales (R.Mundell) ?

Suivre les commentaires : |

|